|

出海印度,这一代互联网人的宿命?

专栏:科技资讯

发布日期:2019-08-28

阅读量:8699

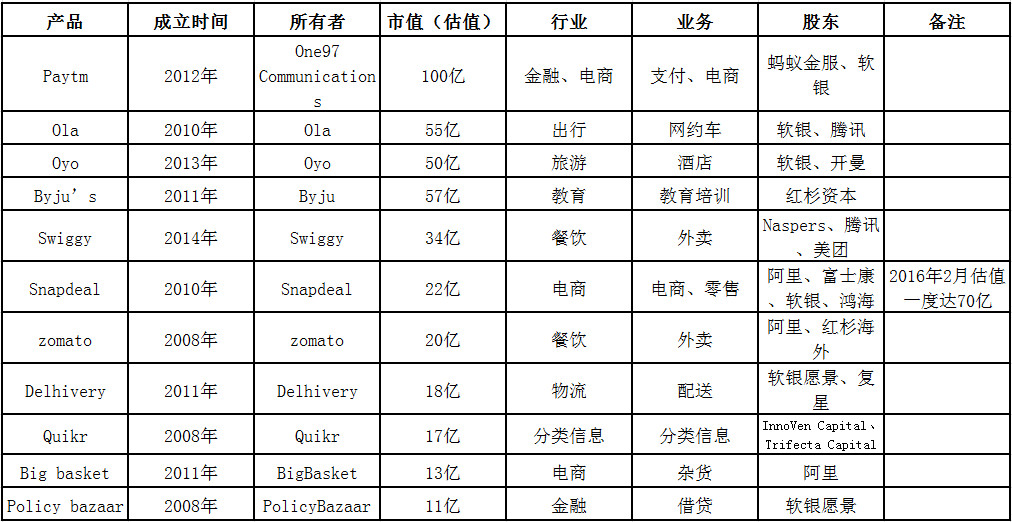

前几周参加了GMIC印度-东南亚投资峰会,认识了一个全新的互联网市场——印度,听了众多创业者、投资机构对于印度市场和项目的一些看法,可以说七八年前中国互联网市场发生的一切正在印度重演。 “互联网女皇”玛丽·梅克尔在2019年互联网趋势年度报告中指出,印度的互联网用户量占到了全球总用户量的近12%(接近4.55亿人),排名第二,仅次于中国。 印度的人口规模也增长很快,截止日前已达13.8亿,2019年联合国《世界人口展望》报告预测,大约在2027年左右,印度人口将会超过中国人口,成为世界人口最多的国家。 互联网加剧了印度人口红利的释放,由于供应链、物流、支付、通讯等互联网基础设施的改善,印度互联网市场规模到 2025 年末增长 3 倍,达到 1600 亿美元规模。 一、印度互联网概况和中国相似,印度直接跨过PC时代,进入移动互联网时代。要上网,离不开手机和通讯网络,互联网普及如此之快,离不开通信运营商“Reliance Jio”。亚洲首富穆克什·安巴尼的Jio在三年前从零开始建设覆盖全印度的4G网络。 首先它推出了一款超低价的4G手机,150块的押金,使用三年以后还可以全部退还,并且还能免费使用4G套餐服务三个月,免费期满了之后,每月只需要9.9人民币,未来一年继续无限制的通话和手机上网。 这极大地加速了4G在印度的普及。用户量从0到1亿,Jio只用了170天,也冲击着印度的电信业态。 据咨询机构麦肯锡的统计,印度用智能手机的人多了,2018年每百人拥有智能手机26.2部,但在四年前仅为5.4部。手机流量也用得多了,每个月人均消耗8.3G,增加将近100倍。更关键的,手机流量变便宜,价格降到了从前的1/60,印度流量使用比中国网民更夸张。 硬件设施的完善,促进了印度互联网用户的增长,印度的互联网用户数量每年增长 18%,截至 2018 年 12 月,估计已达 5.66 亿人,互联网普及率达到 40%。到今年年底,互联网用户数量将达到 6.27 亿。 数字革命正在席卷小城镇和乡村,这或许是由于数据成本低廉、可访问性增强所致。2019 年印度农村地区的用户将达到 2.9 亿,超过三分之二的互联网活跃用户每天都访问网络,以满足他们的娱乐和交流需求,平均每天在网上花一个多小时。 印度中产的月收入平均水平约为5-6万卢比(5000-6000元人民币左右),1-5万的月收入群体也同样包括在印度中产范围之内。在 2019 年末,印度有 3000 万人年收入超过 1 万美金;而到 2025 年末,这一数字可能翻一番,网络交易用户数也由此大增。 有钱自然会花,网络消费拥有极大的发展潜力,印度互联网市场涌入了大量希望在印度市场大展身手的创业者,期望能打造印度的阿里巴巴、印度的亚马逊、印度的滴滴。 二、行业情况广阔的市场机会除了吸引创业者,也会吸引投资机构,在GMIC上,印度VC机构Chiratae Ventures的合伙人Karan Mohla介绍,印度本土的VC机构相较于中国还很少,规模也很小,主要投资机构还是来自国外,但是随着这几年关注印度市场的投资机构越来越多,在资本的加持下,相信规模会逐步扩大。 过去 5 年中,印度初创企业总共获得了超过 400 亿美元的融资额:其中超过 4 成来自软银(包括软银愿景)和中国投资者(包括阿里巴巴、腾讯、顺为资本等)。 在融资行业主要有旅游(Oyo)、外卖(Zomato、Swiggy)、物流(Delhivery)、在线教育(Byju)及电商及电子支付(Paytm)等。这些企业也是印度市场的独角兽。

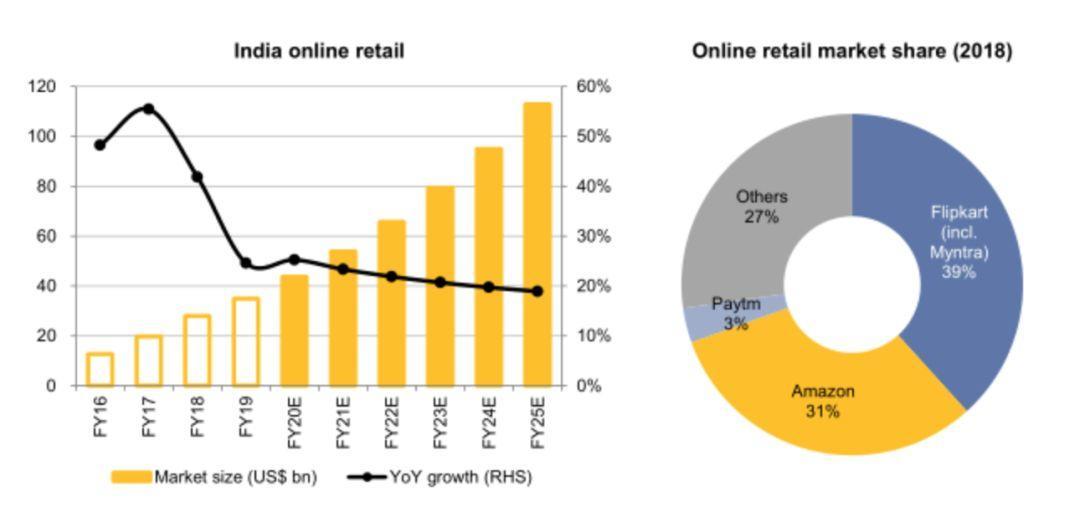

印度互联网行业主要由国际互联网巨头与本土互联网初创企业构成,也有少量印度本土传统企业创立或扶持的互联网公司。 国际互联网巨头包括Facebook、Google、Amazon、Netflix、Uber、Walmart、Naspers以及中国互联网巨头 Alibaba、Tencent、Bytedance、xiaomi.还有近几年发展起来的电信巨头 Reliance; 本土独角兽企业支付服务Paytm、出行平台 Ola、印度经济连锁酒店 Oyo、电商平台 Snapdeal、内容平台 Dailyhunt、830 亿美元的订票网站 Booking Holdings 等,以及三家中美社交巨头 、Bytedance(字节跳动)旗下的多款应用。 1. 电商电商是互联网行业不可或缺的部分,印度互联网的用户增长非常快,但是真正的电商发展体量不是很大,可能只有8000万到1亿左右的人有电商消费经验。 在GMIC上,很多电商创业者都会提到8000w这个数字,虽然相对于中国市场很少但是增长空间非常大,高盛预计到 2025年,印度在线零售市场规模将达 1130 亿美元,增速达到 22%。

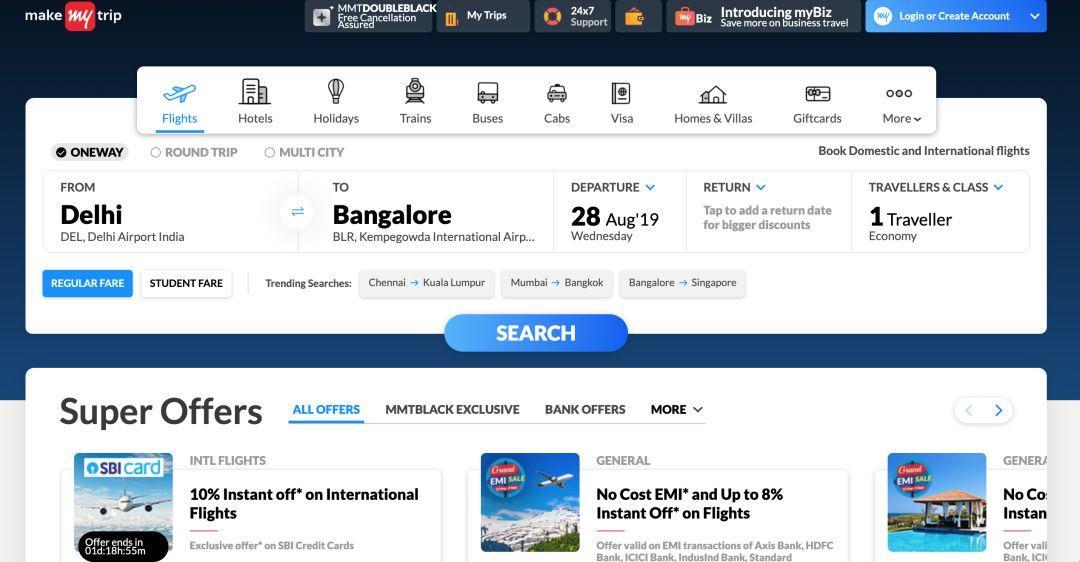

印度在线零售市场的主要玩家有 Flipkart(Walmart在2018 年160亿美元收购)、Amazon、Snapdeal、Paytm Mall等,这几家的在线零售占据印度电商 80% 以上的份额。 印度的 B2C 电商主要指亚马逊和Flipkart,这二者采用 B2C 模式类似亚马逊复制在美国的模式。由于电商的消费行为刚刚起步,现阶段正是印度消费者对于电商信任是不足的。 但是消费者对电商的信任也在逐渐形成,新的电商企业又有了 Flipkart、Amazon、Snapdeal 的经验,印度平台模式电商的机会或许也会马上到来。 电商的发展离不开供应链、支付、物流等基础设施的完善。目前印度的制造业还在初期发展阶段,目前只有200个工业园区,相当于中国1992年的水平。 例如富士康在印度建厂,OV、小米都在印度建厂。印度的工业体系远不如中国完善,很多工厂组装在印度,但是配件、原材料、生产机器还是从国外进口。 印度的物流发展尚属早期,包裹来源主要是电商公司。印度的物流公司主要有印度邮政、DTDC、DHL、First Flight Couriers、Blue Dart、联邦快递印度、TNT。由于市场上没有覆盖广泛的标准物流服务商,很多电商企业选择自建物流。 在印度,很多客户选择COD(货到付款)。物流企业不只是负责物流,也在负责现金流,负责收款、运款和如数转交给客户。印度用户首选支付方式还是现金,大约有 50% 的网购是通过货到付款形式完成。但是COD的退货率高达50%-60%,也是电商公司的大挑战。 印度的支付行业已经进入红海阶段,这个行业聚集了众多玩家。印度市场上的主要电子支付玩家不仅有 Paytm、PhonePe(Flipkart旗下)、Google Pay、Amazon Pay 等互联网科技公司,还有 Airtel、Jio、Vodafone、Idea 等电信公司,以及银行自家交易 APP 和政府推广的 BHIM,竞争十分激烈。 阿里巴巴投资的Paytm 占印度支付市场份额过半,估值已经达到100亿美元。 说到印度支付,还不得不说一个玩家——印度政府强推的UPI(Unified Payments Interface-统一支付接口),还记得2016年的废钞令么?在废钞当天,印度总理莫迪背书推出了UPI,允许用户直接使用银行账户内的存款消费、转账,而无需事先预存在支付平台上。2019 年 7 月,当月 UPI 交易笔数已达到8.22亿笔。 2. 旅游印度在线旅游市场竞争异常激烈。OTA 平台有印度品牌MakeMyTrip、Yatra、Cleartrip,以及外国品牌 Booking Holdings、Expedia、Trivago 等;住宿品牌有 Oyo、FabHotels 和 Airbnb,以及 Paytm Mall、Amazon 等综合电商平台。 印度在线旅游市场规模已达 160 亿美元,过去 3 年年平均增长率为 19%。作为全球增长最快的经济体之一,印度拥有全球第二大且在主要经济体里最年轻的人口基础,其中产阶级正在崛起,互联网和移动互联网的渗透正不断扩大,印度旅游市场早已经成为全球互联网巨头关注的焦点。

MakeMyTrip占印度在线旅游平台全门类市场份额 50% 以上,包括机票、酒店和客车,被誉为印度版的“携程”,同时携程也是MakeMyTrip的最大股东。 MakeMyTrip成立于2000年4月,是印度最大的在线旅游公司,业务涵盖机票、火车票、酒店预订以及度假套餐等,MakeMyTrip已然是一个多品牌、多产品的旅游集团。 与MakeMyTrip深度合作的Oyo对于中国来说并不陌生,在中国市场快速扩张的酒店品牌OYO印度酒店市场的巨头。 OYO成立于2013年,被称为“印度版的Airbnb”。OYO号称是全球第三大的连锁酒店,增速最快,在80多个国家经营着逾2.3万家酒店和12.5万家度假屋,拥有逾100万间客房。 3. 金融印度的金融服务覆盖率偏低,例如在13亿人口中只有约2100万信用卡持有人,金融服务需求庞大,其中包括18-29岁的年轻人。 印度金融科技在支付、P2P、智能投顾、普惠金融、技术驱动的银行综合服务、互联网金融安全与生物识别方面存在众多亮点和潜力。 印度互联网支付的参与方包括电信系、电商系、银行系、钱包公司系、支付银行系,各自都有代表性企业。Paytm、Freecharge、MobiKwik是市场份额较大的三家机构,其中Paytm被看做是印度版的支付宝,是“支付+电商”的模式,Freecharge、MobiKwik则在电商方面较弱。 印度网贷类型包括,P2P网络借贷平台、侧重做资产端的网络贷款平台以及本身有资质的网络贷款公司。由于印度很多贫民没有工作,没有学历,没有信用记录,很容易成为坏账。据相关资料,印度的P2P贷款违约率高峰时超过50%。 这注定了会加剧部分灰色现金贷,为了自身利益,会导致追债的方式更加简单粗暴。印度储备银行(RBI)在2017年已经发布了监管法规。目前印度仅几十家网贷平台,处于刚开始阶段,有过网贷投资的印度人较少。 印度征信行业尚处于探索阶段,约有90%的人未在金融机构发生借贷行为,无任何信用记录。也给互联网金融的发展带来挑战和机遇。 三、中国互联网公司的身影中国互联网的红利大幅减退,印度被视为全球移动互联网经济“下一个爆发之地”。中国企业纷纷布局印度市场,期待创造下一个“互联网黄金十年”。 据统计,2018 年 Google Play 印度应用商店 Top100 应用中,有 44 款应用是由中国出海开发者提供的。 中国互联网巨头腾讯、阿里在印度有着广阔的投资版图,巨头们在印度的投资风格和中国相似,腾讯一般是财务投资,阿里巴巴更多是为了建立一个生态系统。 腾讯在印度投资了ibibo、Practo、HikeMessage、Pepo、Flipkart、Byju’s、Ola、Swiggy、Gaana、Dream11、NewsDog、MxPlayer等12家公司。

数据来源:36kr 阿里的投资更偏向电商、支付、物流、出行等与阿里业务相似的行业,包括XpressBees、Paytm、Paytm商城、Snapdeal、Zomato和TicketNew等9家企业,希望可以复制在中国的成功。

在印度活跃的中国投资机构还有很多,例如复星旗下的复星锐正资本和雷军的顺为资本早就深耕印度市场。 1. 来自中国的竞争者到2018年底,在Google Play Store的各类应用100强中,中国应用的数量已达到44个;而截至2017年12月,仅有18个中国应用。

本地化是中国互联网在印度流行的秘诀。一些中国应用在印度已经非常流行:

中国血统的APP给世界互联网巨头谷歌、Facebook造成了威胁。TikTok是YouTube杀手,Helo是印度版微信,赢得印度市场的机会更大,TikTok就像印度的Instagram,在用户时长上的占领更有优势,Bigo Live是一个交友平台。 在出海印度的国内互联网企业当中,智能终端是最主要的领域,其中小米的成绩最为亮眼。 来自中国的Xiaomi、Vivo、OPPO、Realme(oppo旗下独立品牌)已经拿到印度智能手机市场份额前五中的四席,占据整体的70%,并且增长迅速。并且华为正在进入印度市场,并且宣称竞争前五的位置。

在印度市场,中国互联网公司和创业已经取得不错的成绩,随着越来越多中国公司进入印度市场,带着中国互联网发展的经验,红海中的厮杀经验,能够扩大战果,通过互联网改变印度的生活方式,惠及更多印度人民。 四、机遇中的挑战印度作为最大的尚未被互联网开发的新兴市场,机遇与挑战并存。对于在印度互联网市场闯荡的互联网公司,我认为最大的挑战主要有三点:多元化、监管、变现。 多元化是所有互联网公司必须重视的一件事,在印度的多元化挑战首先是语言。虽然有13亿人口,但印度事实上无法被视为统一市场。语言上,除了通行的英语和印地语外,还有超过20种各邦规定的官方语言,大多数使用人口均超百万,正在使用的语言有1600多种。 另外是政策,印度各邦的政策独立,地区之间存在差异。宗教的多元化也是互联网公司需要考虑的。 在印度拥有3亿用户的Tiktok目前支持10种印度本地语言。 多元化也是创业公司的机会,GMIC上,当问到一些印度创业者怎么直面大公司的挑战,回答中都有一句多元化,市场的不统一代表着机遇和生存空间。 监管,2019年4月3日印度金奈高等法院宣称TikTok“鼓励色情,对儿童有害”,并要求当地中央政府对该应用下达禁令,限制媒体通过电视转播使用该程序上的视频,4月24日才解禁。 这对于高速增长的TikTok不是一个好消息,也给在印度开拓者互联网市场的创业者敲响了警钟。 在印度的发展中要注重监管合规,主要包括版权侵权风险、广告违规风险、跨境数据传输风险、个人隐私数据保护、数据安全合规问题。 变现是所有现代化商业企业的目标,也是互联网公司的老大难问题。同样在印度互联网行业,变现也是挑战。鉴于印度的发展阶段与消费水平,电商、广告、付费会员等互联网常见的变现方式仍处于初期。 全球互联网的增长在印度,但是印度互联网已经被中国出海公司侵占。在中国互联网红利消失的今天,出海印度也许是不错的选择。 下一页:云时代的互联网公司何去何从

说点什么

发表

最新评论

|

点击开启品牌新篇章