国内生鲜行业:正在变宽下沉的生鲜赛道

万亿刚需市场,渠道变迁演进中

生鲜市场万亿空间,短消费半径属性凸显。2万亿生鲜市场规模,每年6%以上持续增长。生鲜是日常生活不可或缺的必需品,在零售消费市场中占据重要地位。

根据尼尔森对亚太零售的研究,亚洲消费者食品账单的50%以上花费在生鲜上。我国由于庞大的人口基数,生鲜消费市场空间广阔。

根据易观数据显示,2017年我国生鲜市场交易规模达1.79万亿,同比增长6.9%,且自2013年以来持续保持6%以上的增长,预计2018年生鲜市场交易规模将继续增长至1.91万亿。

资料来源:华创证券整理

生鲜消费属性:刚需、高频、短消费半径。

作为生活必需的一日三餐食材,生鲜具有刚需特性,又因易腐烂而保质期短,故以“鲜”为美,因而决定了生鲜品类高频、短消费半径的属性。

尼尔森消费者趋势调查研究显示,中国消费者通过高频次购买生鲜来保证产品的新鲜度,平均每周购买新鲜食品3次,这—数据高于全球平均值2.5次。其中,水果和蔬菜的购买次数最多(每周平均4.48次),其次是鱼类和海产品(每周平均2.39次)。

风正起,得生鲜者得天下。

生鲜独特的属性使其难以电商化,被实体零售视为对抗电商的最后一个堡垒。也正是人们对生鲜产品稳定高频的需求黏性,使其成为流量红利末期线上线下零售企业吸引消费者的抓手和建立自身壁垒的战略品类,同时成为资本关注的重要赛道。

生鲜产业链:上游分散,中游流通环节多,下游渠道有限

上游农产品生产分散,生鲜产品难以标准化。

生鲜作为农副产品的衍生品,上游为农产品生产。不同于美国农业的规模化生产,我国农村土地制度和相对贫瘠的人均耕地资源,决定我国农业生产长期以个体“小农生产”为主,生产经营分散、集中度较低,加之我国农业自动化技术还有待发展,因而从源头决定了生鲜品类难以标准化的特性。

中游流通环节层级多、损耗大、终端毛利低。

由于极度分散的上游生产,又缺乏类似日本较为发达的农协体制,我国以批发市场为主的流通环节发挥的“集散”作用更为凸显。

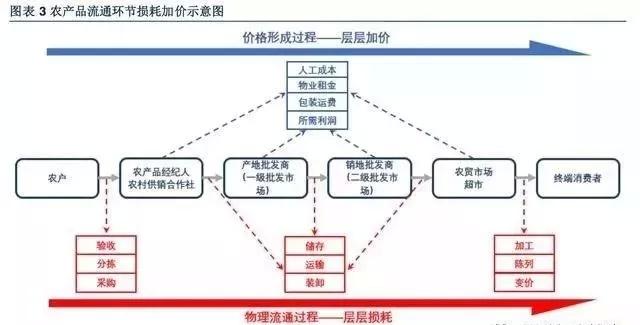

在农批市场主导的传统农产品流通体系下,分散于各农户的农产品先经过农产品经纪人收购,并在产地批发市场聚集、交易、定价,再经二级批发商、销地批发商运输分销,最终通过农贸市场、超市等渠道到达终端消费者。

在物理上,由于传统流通环节标准化程度低,农产品经过层层环节的储存、运输、装卸,损耗严重;在价格上,农产品本身产品价值较低,叠加各流通层级所承担的物业租金、人工成本、包装物流以及经营所需利润,层层加价,导致产销两地差价较大,且生鲜零售终端毛利低。

资料来源:华创证券整理

下游渠道:传统农贸市场仍占据半壁江山。

从上游农产品向下游流转的交易数据来看,2016年中国农产品交易活动中73%是经由传统农贸市场进行的,仅22%是由超市主导完成的。

从下游生鲜终端渠道数据来看,虽然超市渠道近几年占比稳步提升,由2012年36.69%上升至2016年的38.02%,但传统渠道(农贸市场、路边摊)市场份额仍占据生鲜渠道的半壁江山,2016年渠道占比仍高于50%。电商份额虽占比较小,但上升速度较快,由2012年的0.55%上升至2016年的2.12%。

资料来源:Euromonitor,华创证券整理

渠道变迁:传统渠道向现代超市迁移,互联网+催生生鲜电商

基础生鲜品类一定程度上是个存量市场。作为社会民生问题,人们对生鲜食材的基本生存需求不管来自任何渠道都终会被满足。而主要增量则是人们更高品质、更差异化的消费升级需求。

从目前来看,存量市场体量更大,其变化主要是渠道变迁所产生的结构性变化。为此我们剖析了我国21世纪以来生鲜渠道的变迁史。

1)“农改超”:政策推动下首次变迁,打开超市新渠道

80年代我国取消农产品统购统销制度,生鲜渠道由国营商业公司和供销合作社向农产品集贸市场过渡。21世纪初,外资超市品牌开始涉足生鲜经营,启发国内超市生鲜化转型。

而同时,农贸市场散户经营缺乏有效监管,类似“瘦肉精”“毒大米”等食品安全问题频发,加之购物环境脏、乱、差,围绕生鲜供给的民生问题逐渐引起政府重视。2002年初,福建省福州市进行农贸市场超市化改造,各大中城市纷纷仿效,“农改超”在全国迅速推开。

然而多数农改超试点均以失败告终,其中甚至不乏经营经验丰富的外资超市,如家乐福在2004年引入其生鲜超市品牌——“冠军超市(ChampionSupermarket)”试水两年后最终撤出北京市场。

通过深入比较广州、武汉、福州、深圳四个典型“农改超”模式(其中福州、深圳两地较为成功),我们发现生鲜渠道变迁的重要因素。

生鲜购买行为迁移至超市新渠道的关键因素在于价格。

生鲜消费群体广、年龄结构趋向中老龄化,加之消费高频,绝大部分消费者对生鲜的价格敏感度很高。在当时的消费水平下,超市渠道较高的生鲜价格让消费者望而却步,宁可忍受脏乱差的购物环境,承担潜在的食品安全风险。

2004年商务部有关部门公布的一项调查显示,在品种与价格相同的情况下近八成消费者愿意到整洁、井然有序的超市去购物;但如果价格不同,则选择到超市的比例大幅下降。可见,价格在“农改超”政策实施中起着决定性作用。

2)“农超对接”:生鲜经营渐成超市核心能力,巩固居民消费习惯拐点

政府对生鲜供应链变革的积极引导也至关重要。“农改超”较成功的福州、深圳不仅仅以政府之力加大资本支出、施以财政补贴,而是在生鲜供应来源、物流配送等流通环节也给予配套支持,从而从根源上决定了超市渠道的生鲜定价。在成功模式的推广下行业逐渐探索出“农超对接”模式。

2008年12月,为推进农产品“超市+基地”的流通模式,引导连锁超市直接与产地合作社产销对接,商务部、农业部联合下发文对“农超对接”试点工作进行部署。

超市生鲜“华丽转身”,消费习惯拐点逐渐巩固。随着“农超对接”不断发展,超市向上游供应链延伸的模式逐渐走通,超市企业纷纷加速布局生鲜品类。

京客隆、物美、首航等曾以联营模式将生鲜经营外包的各超市均开始收回经营权。超市生鲜业务完成了从曾经的“鸡肋”到“言必生鲜”的转身,其鲜活度、价格与农贸市场的差距逐渐缩小,甚至超越农贸市场。

加之食品安全、购物环境等多重优势下,居民进超市买生鲜的消费习惯逐渐成型巩固。2000年全国重点城市平均仅有10.34%的居民在超市购买生鲜,而2012年生鲜超市渠道占比增长至37%,并呈逐年上升态势。

资料来源:艾瑞咨询,华创证券

3)互联网风口催生生鲜电商,发展迅猛但模式尚未走通

互联网风口下电子商务发展迅猛,为生鲜电商渠道的诞生提供了发展契机。供给端,电商企业经过对原有业务的深耕开始向外谋求新品类的发展,生鲜、母婴、跨境等领域成为热点;

需求端,随着电商以及配套物流的逐步完善,消费者体验到线上消费的丰富度、购物乐趣以及在家收货的便捷性,因而启发对生鲜品类的线上消费需求。生鲜电商应运而生,加之各路资本助推加持,发展迅猛。

中国生鲜电商发展迅速。2017年中国生鲜电商市场交易规模约为1391.3亿元,同比增长59.7%,增速持续下降但仍保持在50%以上。

然而,受制于农产品附加值低、线上渠道缺乏直观体验、冷链物流缺失形成的高昂配送成本等因素,目前生鲜电商盈利能力仍较弱,盈利模式也尚未走通,大多数生鲜电商仍处于持续亏损中。

供需缺口+政策扶持,社区生鲜或将成为线下生鲜渠道第三极

渠道供给:结构性缺口叠加增量供给缺失,生鲜荒漠频现

私有市场化凸显农贸市场商业地产属性,租金上涨形成挤出效应。我国农贸市场经营权最早在政府、国资公司或街道,21世纪初各地开始推行农贸市场私有化,采取“政府引导、市场化运作、多元化投资”的模式,通过公开招标或拍卖将经营权让渡给企业、地产商以及个人。

而私有制业主获取经营权后以盈利为目的、按市场化方式经营,在商业地产逐年升值的背景下,农贸市场租金不断上涨,挤压菜贩个体户的生存空间,形成供给挤出效应。

农改超和农贸市场规划审批制度,加剧供给的稀缺性。现阶段我国城镇普遍存在菜市场规划审批制度,传统农贸市场占地面积大使其难以密集布点,供给存在政策性限制。

随着“农改超”政策的推行,旧式农贸市场拆迁使得老旧小区失去相关配套设施,而新建农贸市场供给无法及时跟上,或由于租金相对更高、菜价更贵而形不成有效供给,进一步加剧了农贸市场供给的稀缺性。

大型超市的数量和覆盖密度有限,有效生鲜供给不足。由于生鲜经营难度较大,通常生鲜经营能力突出的大型超市能形成与农贸市场同水平的有效生鲜供给。

而大型超市往往覆盖密度有限,加之实体零售近年来受电商冲击遭遇“关店潮”,自2011年起国内连锁零售企业旗下的大型超市数量显著减少。

超市新渠道的生鲜供给不足以满足居民需求,部分地区“买菜难、买菜贵、买菜远”的民生问题仍较为突出。

在大众基础生鲜消费这个存量市场中,社区生鲜业态一方面通过满足当下消费升级和便捷性的双重需求,如同当年“农改超”一般“革了传统农贸市场的命”;另一方面,经营优秀的社区生鲜连锁还能通过有竞争力的价格、更贴近社区的优势,截流大型商超,抢占超市的市场份额。

供需缺口和政策扶持、外加资本的助推下,社区生鲜或将成为线下生鲜渠道的第三极。

资料来源:华创证券整理

国内竞争格局:社区生鲜大势初起,格局未定

新零售风口下发展正盛,入局者众

2016年以来,随着线上生鲜电商出现“裁员倒闭潮”、“盒马鲜生”“京东7fresh”“超级物种”等新零售物种诞生,线下生鲜经营再次引起关注。

以农贸市场与大型连锁超市为主导的生鲜渠道格局正在慢慢被打破,具有较强便利性的社区生鲜业态开始成为前两者的有效补充,发展正盛,不同背景的各方纷纷入局。

1)个体经营:夫妻店扎堆开业,供给激增,经营压力大。

自2017年下半年开始,个体户经营的社区生鲜小店开始如雨后春笋般在各个小区周围扎堆开业,其中不少是由果蔬批发商、被农贸市场挤出的菜摊贩转型而来。但个体经营的资金能力和供应链整合能力都较弱,加之生鲜对经营能力要求高,经营压力较大。

2)实体商超:小型社区业态尚在拓展,整体体量有限。

大型实体零售企业纷纷推出小型社区业态品牌,如永辉社区店“永辉生活”、中百集团旗下的“邻里生鲜”、王府井与首航合作成立“王府井首航”品牌、利群集团打造的“福记农场”等。但在全国整体社区体量的占比仍较为有限。

3)上游企业:上游农产品、中游批发市场向下游延伸。

生鲜供应链变革中“被变革”的批发市场正积极转型,一方面积极搭建B2B平台,一方面向下游延伸开设线下生鲜店。

例如农产品批发贸易商地利集团推出“地利生鲜”,西北农产品批发市场欣桥推出“米禾生鲜”。农产品上游的农牧集团温氏也推出连锁加盟品牌“温氏生鲜”。

4)区域连锁:异军突起,快速占领区域市场。

生鲜连锁早先崛起的水果连锁已发展为全国布局,而以基本生鲜为主的连锁品牌通常具有区域性商超的背景,如安徽乐城的“生鲜传奇”、贵州合力的“惠民生鲜”、河南金好来的“厨鲜生”。区域背景奠定了其快速抢占区域市场的基础,目前尚未开启大规模全国拓展步伐。

5)线上电商:电商自营线下社区店,生鲜电商赋能便利店。除了盒马、7fresh、掌鱼生鲜等电商主导的生鲜新物种外,线下社区生鲜赛道上也不乏电商的身影:2013年线上生鲜“康品汇”转型线下;2017年10月唯品会布局生鲜社区店“品骏生活”;12月,由绿城服务、鲜生活以及易果收购的北京便利店品牌“好邻居”推出生鲜社区店。