在我们看来,有的行业受阻,有的行业却会发生新的变化。今天,我们来看下“下半场”要关注的5个关键词。

一、直播电商

火热的直播带货。直播带货到底有多火,我们仔细看过数据后发现,这个确实不是表面繁华,而是消费者的购物习性确实在改变。

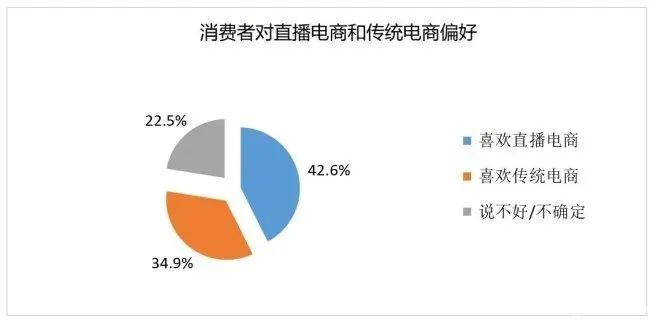

最近中消协直播电商购物报告发布中表示:超半数消费者购物频率在每月一次及以上。观看直播后尝试购物的可能性在逐渐增加。喜欢直播电商的受访者占比分别为42.6%。有52.5%的受访消费者表示在直播购物时属于半明确购物目标,以“逛+搜”的方式锁定目标。

平台的流量之争爆发。直播成为越来越重要的流量入口。我们来反问一个问题,直播电商的背后推力到底是什么?其实根本上是电商流量成本的高涨。平台的获客成本在提升,平台要保持高用户活跃度,而电商商家太需要低成本的流量有效转化。目前来看,直播电商是比较好的选择。

这个赛道争夺淘宝直播、抖音直播和快手直播相对跑在前列。调查数据显示,使用淘宝直播的消费者占比68.5%。而京东、拼多多也在大举发力。

不仅平台受益。另一面,大批的网红也享受了直播电商的红利。口红一哥李佳琦创下五分钟内卖出15000支口红的销量、用集装箱带货的女人薇娅连火箭都卖、新晋的罗永浩直播带货首秀过亿。直播+电商的正成为主流标配,网红也成为重要的带货“媒介”。

「零售商业评论」认为,直播电商的本质仍是流量经济。但随着直播电商的风口极速放大,对于这条路的长线发展,我们更加需要冷思考。

(1)过度宣传的红线。

(2)性价比是道高门槛。

(3)时间的抢夺。

(4)头部网红力量大,但腰部以下却艰难。

二、外卖

实体门店的流量受挫,餐企最好的出路就是外卖。但最近美团外卖佣金事件却闹得很大风波。

之前广东省餐饮协会以集体名义向美团发出“交涉函”,认为美团对餐饮企业收取的外卖佣金过高。但美团也有自己的说法,其2019 年,佣金收入的八成用来支付骑手工资;美团外卖八成以上商户佣金在10%-20%。根据美团此前披露的2019年财报显示,美团餐饮外卖佣金收入约为496.5亿元,光是骑手成本,就支付了约410亿元,占比达到了82.7%。目前此事已经达成意见一致。

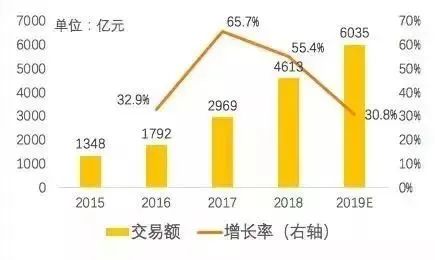

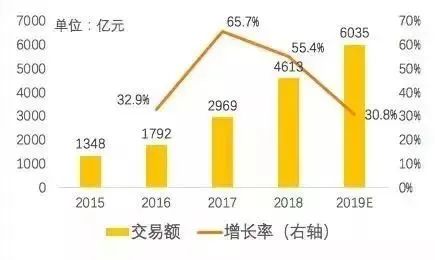

但我们从另一个角度来看外卖的发展。今天的外卖市场基底已经非常成熟。从2019年的各项数据来看,我们已经感觉到“外卖的火山口"还在向外爆发。

在2018年我国外卖交易额4613亿元的基础上,2019年外卖规模直接跨越5000亿元大关,预计2020年将超过7000亿。截至2019年6月,我国网民规模达8.54亿人。也就是说,有超过4亿用户点外卖。80和90后已经成为外卖消费的主力军,目前20至29岁用户的订单量占总数的61.5%。

可以说,目前美团、饿了么两大巨头已经几乎垄断了整个外卖市场,但是却仍有非常大的潜力空间。我们发现很多头部的餐饮企业,外卖的比重仍然只占到1%-20%。像海底捞还不到3%。

美团CEO王兴此前称,中国城市人口有8.6亿,按每人每天三顿饭计算,每天需要吃25亿顿饭,行业中两家公司合起来的渗透率只有2%,增长潜力很大的。

「零售商业评论」认为,外卖这条赛道一定要加重占比,即使疫情恢复后,也让我们看到一定要多面具备抵御外部风险的能力。未来要加重外卖的比例,其实构建的是立体的扛风险的能力。除了餐饮,其他品类的外卖也正在兴起。

三、下沉市场

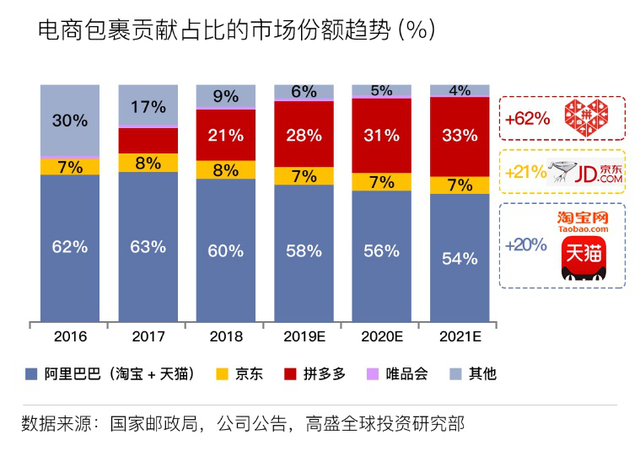

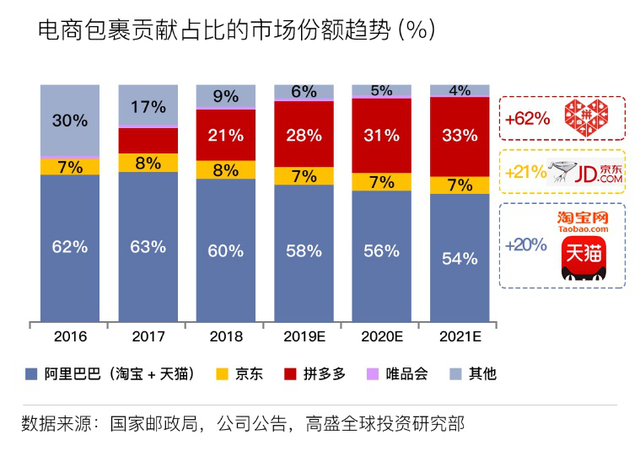

此前QuestMobile研究报告显示,下沉市场用户规模高达6.7亿,占总用户的54.3%。相当于我国总人口的一半,平均消费增速远高于一二线城市。淘宝、拼多多、京东等巨头针对这个领域已经进入了贴身肉搏战的关键时期。

比如不久前淘宝推出特价版,而在C2M的模式下,一个很直接的“利好”就是,与工厂合作直面消费者,去除中间各层级的渠道商,这个消费者买到手的商品才能叫“特价”(也就是极低的价格)。这对下沉市场的消费群而言,是正中下怀。

目前来看,淘宝特价版和聚划算的搭配,成了淘宝攻占下沉市场的“双线”。(即聚划算重点覆盖品牌官方正品,特价版重点覆盖C2M供给和产业带商品)。

同样还有京东京喜。2019年最后一个季度的财报显示,京东年度活跃购买用户数为3.62亿,创了12个季度以来的单季度用户增长新高。这一季度京东新增了1932万(占比70%左右)来自三至六线城市的用户。京喜独占了微信的“购物”超级流量入口(微信目前的月活是11亿用户量级)。

「零售商业评论」认为,目前来看,淘宝、拼多多、京东三巨头发力下沉市场,可以说是把这块“蛋糕”的潜能越放越大。目前来看下沉市场的覆盖率还远未饱和,通过拼购抢占下沉市场会是巨头们接下持续发力的重点。

四、快递

中国快递业务量已经连续 6 年居世界首位。目前全世界年快递量约1000亿件,中国占了一半多,相当于两件快递中有一件在中国。

据国家邮政局数据显示,2019年,我国快递业务收入为7498亿元,快递量达635.2亿件,同比增长25.3%,人均使用快递约45件左右。同时,这个数据还在增长,预计到2020年快递量将超700亿件。

传统快递的六大上市公司,顺丰,百世,中通,圆通,申通,以及韵达。这六大快递企业已占了全国快递总量的75%以上。顺丰、“四通一达”,6大上市公司的快递博弈,目前来看,最终的博弈仍是商流的博弈。

我们认为,市场蛋糕在持续放大,但商流是核心。目前电商件占快递总量逾七成,预计2020年甚至达到八成。电商平台的争夺,正在主导快递业的发展和市场走向。阿里的快递联盟筑起了很高壁垒,京东的物流更多是依靠自己的一方流量,而拼多多的快递布局,目前还存在较大变数(其大招可能是极兔速递)。当然对于电商平台来说,对于各大快递公司的交叉融合短期内仍然不会改变。

快递业的蛋糕还在持续放大,阿里如果握有四通一达后,加上菜鸟物流,形成超级联盟的战队,将会给京东和顺丰的空间打压更厉害。最近京东也推出一张加盟型快递网络,就是众邮快递。还有拼多多,坐拥如此巨大的包裹量,一直在密谋物流大招,或许就是“极兔速递”。它在国内很有可能成为一匹黑马搅局。

五、互联网卖菜

2020年生鲜电商的渗透率还将持续提高,蛋糕也会持续放大。此前有预计生鲜电商在2020年将突破3000亿。但市场竞争方面,盒马、每日优鲜、叮咚买菜、苏宁菜场、美团买菜、京东买菜、多点DMALL等都在加码。同时,我们看了下此前上路的选手,包括呆萝卜在内的一些规模做的相对较大的企业也已经倒下。很明显,今年的烧钱大战将更甚。

就目前来看,整个赛道在一线城市已逐渐呈现头部如盒马、每日优鲜等带队的格局。但随着美团、京东等的加码,再加上百果园、中石化的入局,现在来说谁能跑赢,还为时尚早。盒马事业群总裁侯毅表示:“盒马mini才是生鲜电商的“终极模式”,同时官宣了盒马鲜生标准店和mini今年开店“双100。而前置仓为代表的每日优鲜,其市场份额、营收增长、用户规模以及盈利能力均保持行业内领先,APP+小程序月活近 2500 万。

「零售商业评论」认为,此次疫情对于“线上买菜”的发展起到加速作用。但线上要能做到整个生鲜市场占比10%的比例,都还有很长的路要走。目前4000多家入局者中,95%处于亏损,但这时候不是追求盈利的阶段,只有规模化优势凸显(供应链优势、运营成本降低等),才有大盈利的机会点。而无论MINI店、前置仓、便利店等,本质都是以社区为核心,其扩张速度会更快。而密度效应将是竞赛的关键。可以说2020下半年也是加速赛跑的阶段。